L’inclusion financière numérique au temps de la COVID

par Ulric Eriksson von Allmen, Purva Khera, Sumiko Ogawa, et Ratna Sahay

Vendredi 3 juillet 2020 ((rezonodwes.com))–

La pandémie de COVID-19 pourrait changer la donne sur le plan des services financiers numériques. Les ménages à faible revenu et les petites entreprises peuvent grandement bénéficier des percées dans les domaines de l’argent mobile, des services de technologie financière et des opérations bancaires en ligne.

Par ailleurs, les services financiers numériques favorisent l’inclusion financière, qui, elle, peut également stimuler la croissance économique. Si la pandémie devrait accroître l’utilisation de ces services, elle cause aussi des difficultés pour la croissance des plus petits acteurs du secteur et met en évidence les inégalités d’accès aux infrastructures numériques. Il faudra agir sur plusieurs fronts pour assurer une inclusion optimale à l’avenir.

Beaucoup de pays (dont le Libéria, le Ghana, le Kenya, le Koweït, Myanmar, le Paraguay et le Portugal) facilitent cette transition grâce à des mesures comme la baisse des frais et le relèvement du plafond pour les transactions d’argent mobile.

L’Afrique et l’Asie comme chefs de file

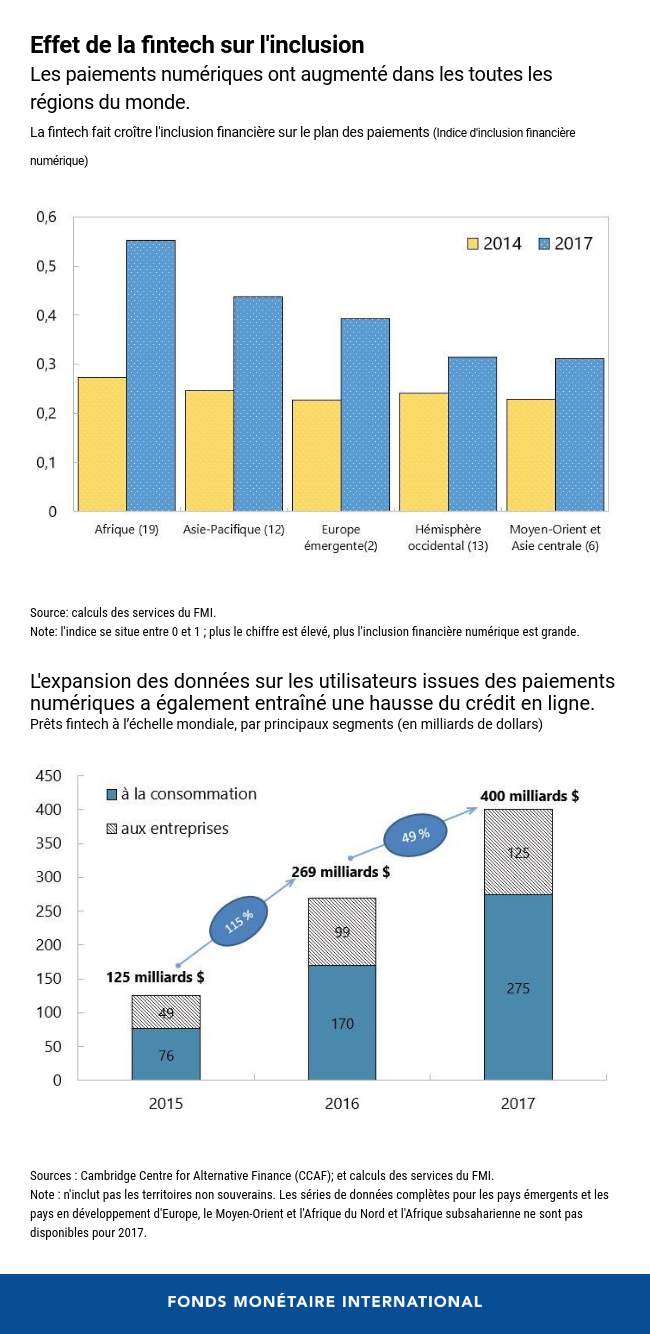

Dans une nouvelle étude, nous présentons un indice d’inclusion financière numérique qui mesure les progrès accomplis dans 52 pays émergents ou en développement. Il ressort de cette étude que l’inclusion financière a augmenté entre 2014 et 2017 du fait de la numérisation, même dans les pays où l’inclusion financière par le biais des services bancaires traditionnels était en baisse. Cette tendance s’est probablement confirmée depuis.

L’Afrique et l’Asie sont les chefs de file de l’inclusion financière numérique, malgré de grandes disparités entre pays. En Afrique, les leaders sont le Ghana, le Kenya et l’Ouganda. En comparaison, les services financiers numériques ne sont pas aussi répandus au Moyen-Orient et en Amérique latine. Dans certains pays, tels que le Chili et le Panama, cela est probablement dû à un taux de bancarisation relativement plus élevé.

Dans la plupart des pays, les services de paiement numérique ouvrent la voie aux prêts numériques : les entreprises recueillent des données sur les utilisateurs et trouvent de nouveaux moyens de s’en servir pour analyser la solvabilité des emprunteurs. Le crédit en ligne, au moyen de plateformes numériques qui relient directement les prêteurs aux emprunteurs (« marketplace lending »), a doublé en valeur entre 2015 et 2017. Jusqu’à présent, ces marchés sont concentrés en Chine, au Royaume-Uni et aux États-Unis mais ils semblent être en expansion dans d’autres pays, tels que le Kenya et l’Inde.

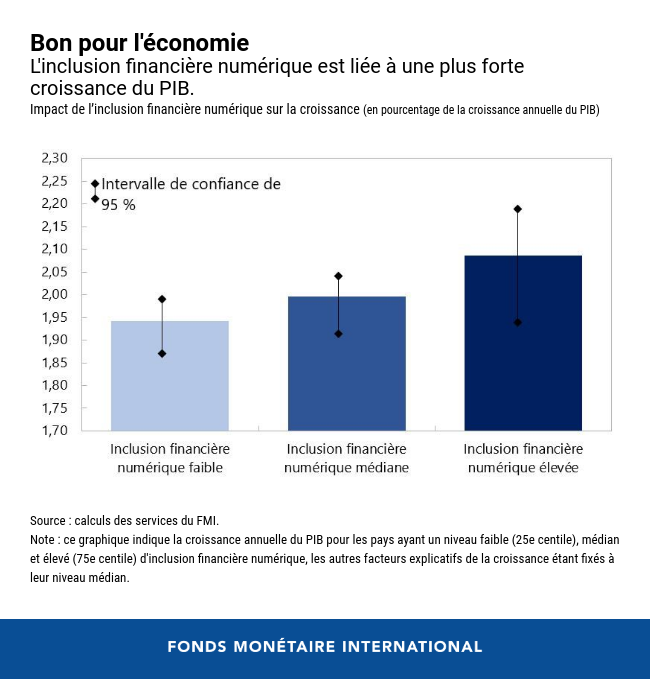

Les avantages au-delà de l’inclusion financière

L’inclusion financière profite à l’économie et à la société dans leur ensemble. D’après des études antérieures, l’offre de services financiers traditionnels aux ménages à faible revenu et aux petites entreprises va de pair avec une accélération de la croissance et une réduction des inégalités de revenus. Selon notre analyse, l’inclusion financière numérique est également liée à une croissance du PIB plus forte.

Durant la période de confinement, les services financiers numériques permettent aux pouvoirs publics de fournir des aides de manière rapide et sécurisée (lien vers le document de la série spéciale) aux populations et aux entreprises reculées, comme c’est notamment le cas en Namibie, au Pérou, en Zambie et en Ouganda. Cela contribuera à atténuer les répercussions économiques de la pandémie et peut-être à affermir la reprise.

Le travail à accomplir

Pour exploiter le grand potentiel des services financiers numériques durant l’après-COVID, plusieurs facteurs doivent être réunis. Égalité d’accès aux infrastructures numériques (électricité, réseaux mobiles et Internet, et identité numérique) ; alphabétisation financière et numérique accrue ; et absence de distorsions des données sont nécessaires pour une reprise plus inclusive .

Il ressort de l’enquête mondiale que nous avons menée auprès de 70 parties prenantes (entreprises de fintech, banques centrales, organes de réglementation et banques) que les instances de réglementation doivent suivre les rapides changements technologiques dans la fintech pour garantir la protection des consommateurs et des données, la cybersécurité et l’interopérabilité entre les utilisateurs et les pays. Les entreprises de fintech ont également fait état de la pénurie de codeurs à l’échelle mondiale, c’est-à-dire de développeurs et de programmeurs de logiciels.

Dans le même temps, il est important de veiller à ce que le paysage de la fintech reste assez concurrentiel pour optimiser les gains des services financiers numériques. La crise de la COVID-19 pourrait présenter des avantages pour le secteur mais elle crée également des difficultés pour les plus petites entreprises de fintech : resserrement des financements, augmentation des prêts improductifs, baisse du nombre d’opérations et de la demande de crédit.

Certains ont suspendu l’octroi de nouveaux prêts depuis le début du confinement. Des regroupements massifs de startups et la réduction de leurs activités pourraient conduire à une plus grande concentration dans le secteur et entraver l’inclusion. Il serait donc dans l’intérêt du public d’accélérer la mise en place de dispositifs de gouvernance pour les grandes entreprises de fintech.

Dans le contexte de la pandémie, il est devenu clair que la tendance vers une numérisation accrue des services financiers n’est pas prête de s’inverser. Afin de bâtir des sociétés inclusives et de remédier aux inégalités croissantes pendant et après la crise, les dirigeants à l’échelle nationale et internationale devraient combler le fossé numérique entre les pays et au sein de ceux-ci pour tirer parti des services financiers numériques.

Il convient donc de trouver le juste équilibre entre, d’une part, promouvoir l’innovation financière et, d’autre part, faire face à plusieurs risques : la protection insuffisante des consommateurs, le manque d’alphabétisation financière et numérique, l’inégalité d’accès aux infrastructures numériques et les distorsions des données doivent faire l’objet de mesures à l’échelle nationale ; la lutte contre le blanchiment de capitaux et les cyber-risques doit reposer sur des accords internationaux et le partage des informations, notamment sur les lois antitrust pour garantir une concurrence adéquate.